無理な住宅ローンを組んだ方の末路

「無理な住宅ローンを組んでしまった。」

「住宅ローンで失敗しないためにはどうすればいい?」

家を購入する際には、住宅ローンに関する知識が不足していたり、自分の夢のマイホームに興奮しすぎて冷静な判断ができなくなってしまうことがあります。家を買うことは、将来の人生に大きな影響を及ぼす重要な決定です。

この記事では、無理な住宅ローンを組んだ方の末路や失敗しないためのポイントについて、詳しく解説します。

「まずは住宅展示場へ行こう」と思っている方はちょっと待って!

まずは自宅でしっかりと情報を集めてから住宅展示場に行かないと、営業マンの話を一方的に聞いて、大した収穫もなく帰ることになります。

「タウンライフ家づくり」は、自宅にいながら全国1180社以上のハウスメーカーや工務店の中から、提案を受けることができるサービス!

他にも資料を一括で請求できるサービスはありますが、タウンライフ家づくりが凄いのは、資料だけでなく「間取り提案」「詳細な見積もり」が複数社から無料で貰えます!

\簡単・たったの3分/

無料の間取り・見積もり提案はコチラから >

無理な住宅ローンを組んだ方の末路はどう迎える?

無理な住宅ローンを組んだ方の末路は、どのように迎えるのでしょうか?

支払い督促が届く

滞納の可能性だけでなく、単に支払いを忘れている場合もありますので、最初に手紙や電話で「支払いが遅れていますので、お支払いをお願いします」といった内容の連絡が届きます。

しかしながら、支払いが遅れたままである場合、電話での催促が頻繁に行われるようになります。2〜3ヶ月にわたって滞納が続くと、督促状が送られてきます。

最初はハガキで送られますが、次第に内容証明郵便を使用した封筒で送られるケースが一般的です。

住宅ローンの一括返済要求

5〜6ヶ月の滞納が続くと、一括返済を求められることがあります。滞納が続くと、返済の意思がないと判断され、住宅ローン契約が解除される可能性があります。残債は全額を一括返済する必要があります。

代位弁済の実施

代位弁済とは、保証会社が借主の代わりにローンの返済を行うことを指します。ただし、これによってローンが消滅するわけではありません。代わりに銀行から保証会社に請求がなされるようになります。

代位弁済は、通常は滞納から7〜8ヶ月経過したあたりで行われます。なお、代位弁済は事前に通知されることなく実行され、実施後に通知書が届くことになります。損害遅延金が発生するため、一括返済よりも多額の金額が要求されることがあります。

家の競売

競売とは、住宅ローンの担保となっている家を強制的に売却することを意味します。保証会社への返済ができない場合、家が競売にかけられてしまいます。

競売で得られた売却代金は、ローンの返済に充てられます。売却代金がローン残債よりも少ない場合は、残債の一括返済が求められることになります。

なお、競売にかける際は、一定の期間内に確実に売却されるように相場よりも低い価格が設定されることが一般的です。結果的に、競売にかけられることで損失が生じる可能性が高いことは覚えておいてください。

無理な住宅ローンを組んだ方の末路|破綻する理由6選

次に、無理な住宅ローンを組んだ方の末路として、破綻する理由を解説します。

無理な住宅ローンを組んだ方の末路|破綻する理由①「収入が減少する」

住宅ローンは最長で35年にわたって返済することができます。しかし、その間に労働状況が変わり、収入が減少する可能性も考えられます。

例えば、

・転勤やリストラ

・自身の病気

・会社の方針(時短勤務や週休3日制など)

これらの予測できない出来事が起こる可能性があります。

ギリギリの状態で住宅ローンを組んでしまうと、将来的に収入が減少した場合に返済が困難になるリスクが高まります。将来のことを考えるのは難しいかもしれませんが、余裕を持って住宅ローンを組むことが重要です。

無理な住宅ローンを組んだ方の末路|破綻する理由②「無理のある住宅ローンを組んでしまう」

家は大きな買い物です。予算をオーバーしても、「数百万円なら問題ないだろう」と思い、無理して購入する人もいます。

銀行はできるだけ多くの金額を長期間貸すことで利益を得るため、高額な借り入れを勧めることがあります。しかし、限度額いっぱいまで借り入れを勧められたとしても、あなたの経済状況を考慮しているわけではありません。

ただ銀行の言う通りに借り入れをしてしまうと、返済が始まった時に日々の生活に負担がかかる可能性があります。

無理な住宅ローンを組んだ方の末路|破綻する理由③「離婚する」

共働きの場合、双方の収入を組み合わせて住宅ローンを組むことがあります。しかし、もし返済中に離婚してしまった場合、多額の住宅ローンが残ります。さらに、子どもの養育費や親の介護費など、様々な支出が増える可能性もあります。

また、夫婦が連帯保証人として契約している場合、離婚しても保証の解除はできません。もし名義人が返済できない場合、連帯保証人が代わりに支払う必要があります。

ギリギリの状態で住宅ローンを契約すると、将来的に返済が困難になる可能性も考慮しなければなりません。

無理な住宅ローンを組んだ方の末路|破綻する理由④「ライフスタイルの変化」

ライフスタイルの変化により、住宅ローンの返済が困難になるリスクが高まります。特に子供のいる家庭では、子供の成長に伴い教育費や食費などの負担が増えます。

これらの支出を適切に予測せずに住宅ローンを組んでしまうと、将来的に生活が苦しくなる可能性があります。

無理な住宅ローンを組んだ方の末路|破綻する理由⑤「メンテナンス費用を考慮していない」

持ち家では定期的なメンテナンスに大きな費用がかかります。家の設備や外壁などのメンテナンスは定期的に行わなければならず、それには一定の費用が必要です。

しかし、ギリギリの状態で住宅ローンを組んでしまうと、メンテナンス費用を捻出することができません。家の修繕を怠ると、生活に支障が出るだけでなく、将来的に売却する際にも問題が生じる可能性があります。

ハウスメーカーや工務店に相談し、メンテナンスの必要性や費用を確認し、計画的に資金を準備することが重要です。

無理な住宅ローンを組んだ方の末路|破綻する理由⑥「固定資産税を考慮していない」

持ち家では固定資産税の支払いが発生します。通常、一戸建ての固定資産税は年間10万円から15万円程度とされていますが、地域や建物の規模によって異なります。

ただし、持ち家は経年劣化するため、固定資産税は減額されます。しかし、支払い義務はなくなりません。固定資産税の未払いは税務署からの督促状が届き、最終的には財産の差し押さえに至る可能性があります。

住宅ローンで失敗しないための6つのポイント

次に、住宅ローンで失敗しないためのポイントを解説します。

将来を見据えて物件を選ぶ

家を購入すると、数十年にわたってそこに住み続ける可能性があります。現在の状況だけでなく、将来の暮らしについてもしっかり考える必要があります。

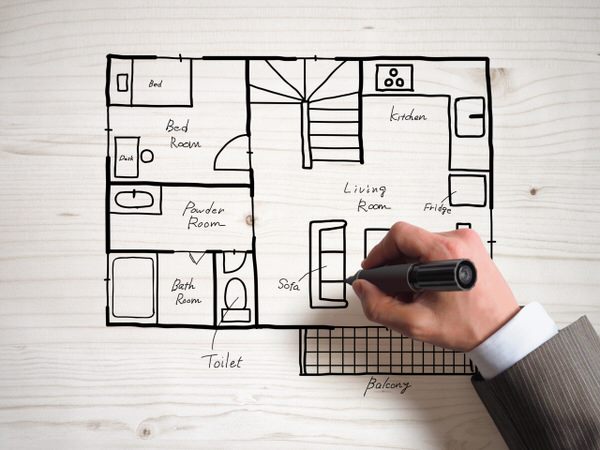

例えば、2階建ての家でリビングスペースが2階に集中している場合、階段の昇り降りが困難になる可能性があります。また、独特な間取りの場合、将来的に売却を検討した際に需要が限られる可能性もあります。

「老後も快適に住める家」や「将来的に高く売れる家」といった視点を持ちながら、適切な物件を選ぶことが重要です。

駅からの距離と地価のバランスを考慮する

駅からの距離と地価のバランスを考慮する必要があります。

「なるべく広い家に住みたいので、駅から遠くてもかまわない」という考え方もあるかもしれません。しかし、アクセスの良い場所は通常地価が高くなります。

予算を抑えるためには、中心部へのアクセスが制限される地域を選ぶことも選択肢に入るかもしれません。ただし、実際に住んでみると、毎日の通勤時間が長いことは非常に苦痛に感じることがあります。

家を購入する目的は、単に家を手に入れることではなく、その後の生活を充実させることです。将来の生活をシミュレーションし、バランスの取れた選択をすることが重要です。

初期費用以外の維持費や税金を把握する

家を購入する際には、建物や土地の購入費用だけでなく、さまざまな費用が発生します。初期費用の多くは住宅ローンでまかなえますが、維持費や税金などのランニングコストを把握しておかないと、追加の出費に悩まされることになります。

・修繕費用

・保険料

・固定資産税

・都市計画税

戸建ての場合、特に修繕費用が多額になることがあります。外壁や屋根のメンテナンスは約10年ごとに必要です。家の大きさや材料によって費用は異なりますが、約100万円かかることが一般的です。また、内装のリフォーム(畳の張り替えや水回りの交換など)にも多額の費用がかかるでしょう。

予期せぬ事態に備える必要がある

誰しもが病気やケガによって現在のように働けなくなるリスクを抱えています。さらに、治療費の負担も考慮しなければならず、住宅ローンの返済は非常に困難になる可能性があります。

自分だけは大丈夫と考える傾向がありますが、注意が必要です。住宅ローンを組む際には、団体信用生命保険に加入したり、疾病特約を付けることも検討しましょう。

団体信用生命保険(団信)や疾病特約は、契約者が不慮の事態に見舞われた場合、残債が免除される保険です。ただし、これらの保険は住宅ローンを組む際にしか加入できないため、注意が必要です。

頭金を増やすことの重要性

頭金を増やすことによって、住宅ローンの借り入れ額を減らすことができます。頭金が増えると、ローンの返済期間も短くなるのです。

頭金を多く支払うには、家を購入する前に計画的に貯金することが非常に重要です。急いで家を購入せず、一定の頭金を用意してから住宅ローンを組むことも選択肢の一つです。

35年以上の返済期間が必要な物件は避ける

住宅ローンの最長返済期間は通常35年です。しかし、定年まで働かなければ完済できないような長期間の住宅ローンを組んでしまうと、老後の資金を貯めることが困難になってしまいます。

可能な限り、定年の数年前までに住宅ローンを完済し、その後は老後の資金として貯蓄できるようにすることが安心です。

適切な知識を持つことが重要

この記事では、無理な住宅ローンを組んだ方の末路や失敗しないためのポイントについて、詳しく解説しました。

住宅ローンは一度組んだら何十年もの間、支払い義務が続きます。もし途中で返済が難しくなった場合、自宅を手放さなければならなくなる可能性があります。

自分自身が最後までしっかり返済できるような住宅ローンを組むためには、適切な知識を持つことが重要です。ぜひ、参考にしてみてください。

住宅展示場に行こうと思っている方や間取りで悩んでいる方へ

注文住宅を検討している方は、「とりあえず住宅展示場へ行ってみようかな?」という方がほとんどです。

しかし、住宅展示場はオススメしません。理由は下記の3つです。

・グレードの高い住宅展示場のモデルハウスは参考にならない。

・大した収穫もなく、資料だけもらって帰ることになる。

また、ハウスメーカーは決まっているけど、間取りに悩んでいるという方へ。他の会社からも間取り提案を無料で受けられるとしたら、魅力的ではないでしょうか?

そこで、オススメするサービスが「タウンライフ家づくり」です。

「タウンライフ家づくり」は完全無料で資料・間取り提案・見積もりがもらえる

「タウンライフ家づくり」は、自宅にいながら全国のハウスメーカーや工務店から提案を受けることができるサービスです。

他にも資料を一括で請求できるサービスはありますが、タウンライフ家づくりが凄いのは、資料だけでなく「間取り提案」「詳細な見積もり」が無料で貰えることです。

累計利用者数は40万人となり、毎月5,000人以上が利用する人気のサービスとなっています。

\簡単・たったの3分/

無料の間取り・見積もり提案はコチラから >

全国1180社以上の加盟店で希望の会社が見つかる

誰もが知っている大手ハウスメーカー27社に加えて、全国のハウスメーカーや工務店など合わせて1180社以上の登録があります。これだけのハウスメーカーや工務店がタウンライフ家づくりに登録していることで、信頼を集める理由となっています。下記はほんの一例です。

また、アンケート調査では、注文住宅部門で3冠を達成しています。

\簡単・たったの3分/

無料の間取り・見積もり提案はコチラから >

依頼は簡単で最短3分の2ステップ

タウンライフ家づくりへの依頼は、とても簡単です。

・希望のハウスメーカー・工務店を選択

\簡単・たったの3分/

無料の間取り・見積もり提案はコチラから >

【関連記事はこちら】